Der Monat Jänner - Der Wegbereiter?

Es herrscht in manchen Kreisen die Meinung, dass der Verlauf des gesamten Jahres auf den US-Aktienmärkten bereits nach dem ersten Monat (Jänner) beurteilt werden kann. Wir haben uns diese Aussage angesehen und im Folgenden unsere Beobachtungen dazu zusammengefasst.

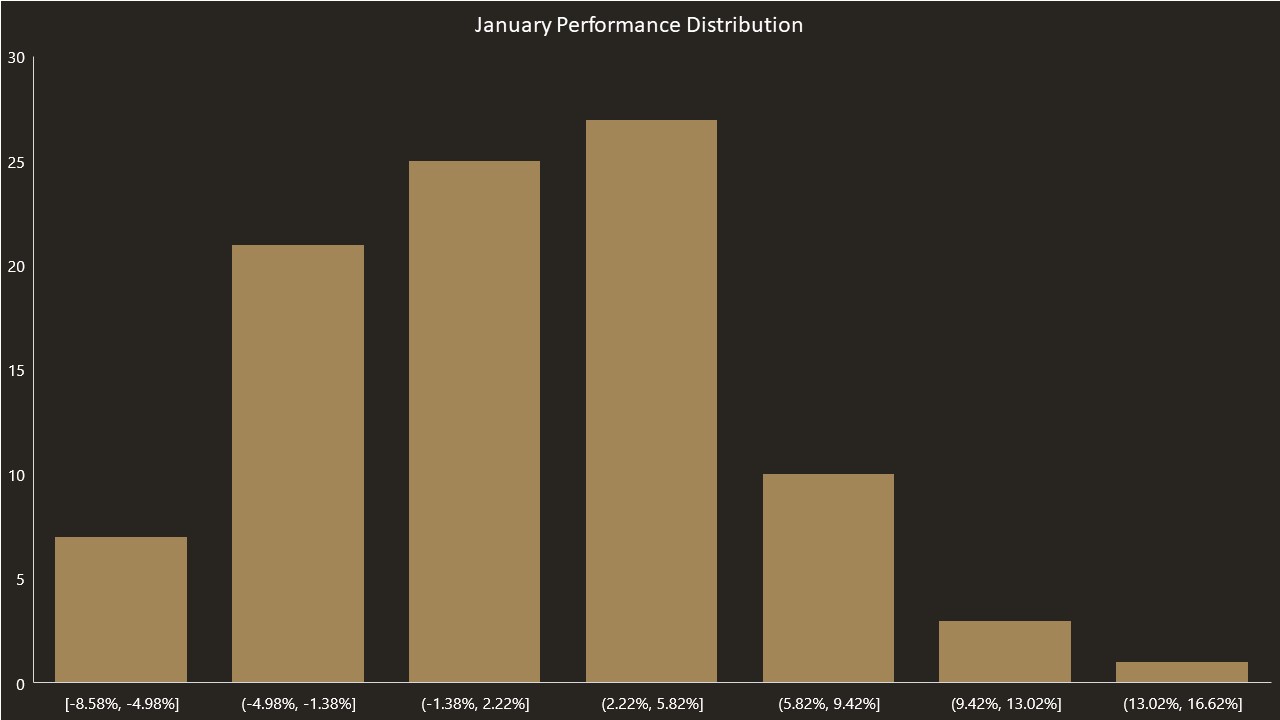

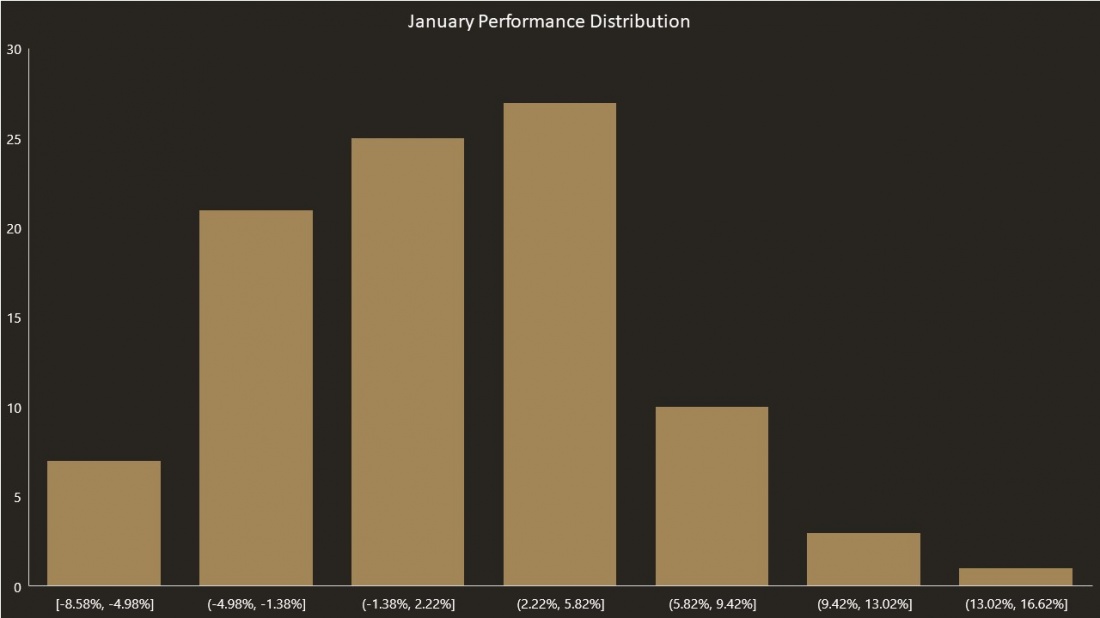

Als Erstes haben wir uns die Performance im Monat Jänner eines jeden Jahres seit 1950 sowie die Performance des jeweiligen Jahres ausgerechnet und die beiden Zahlen gegenübergestellt.

Aus der Tabelle ist zu erkennen, dass je kürzer die Betrachtungsperiode wird, und je näher sie uns rückt, desto weniger bedeutend wird ein negativer Jänner Monat für die Gesamtperformance des Jahres. Bemerkenswert ist aber auch, dass ein positiver Monat für den Rest des Jahres an Bedeutung verliert. Über die Gründe dieser Veränderung kann man nur spekulieren, und jede Begründung hätte ihre Berechtigung.

Man muss mit Erstaunen feststellen, dass in der Periode 1950 – 2020 das jeweilige Jahr, welches einem positiven Jänner folgte, zu etwa 88.00% auch positiv war. Dieser hohe Prozentsatz ist zwischen 2000 – 2020 merklich auf 70.00% zurückgegangen, was immer noch eine beeindruckende Erscheinung ist.

Das Jahr 2021 bescherte uns aber einen negativen ersten Monat. Daher sehen wir uns an, mit welcher Wahrscheinlichkeit wir für das Jahr 2021 aus dieser Betrachtungsweise heraus rechnen müssen. In der Periode 2000 – 2020 schlossen etwa 64.00% der Jahre nach einem negativen Jänner im Plus ab, und zwar mit einem durchschnittlichen Ergebnis von 2.72%, einem Maximum an Gewinn von 26.38% (2003) und einem maximalen Verlustjahr von -38.47% (2008).

Der Start ins neue Jahr und seine Folgen Da der Monat Jänner mit seinen 31 Tagen doch etwas zu lang ist und man gerne möglichst früh Gewissheit haben möchte, meinen viele Marktbeobachter, die ersten fünf Tage des Jahres würden auch einen darauf Hinweis geben, wie es weitergehen könnte. Nun werden wir dies genauer unter die Lupe nehmen:

Offenbar ist die Annahme nicht aus der Luft gegriffen, dass die ersten fünf Handelstage des Jahres einen Hinweis darauf geben, wie die gesamte Performance des Jahres sein wird. Vierzehn mal war diese kurze Periode seit dem Jahr 2000 positiv. 10-mal (71.43%) schloss der S&P500 im Plus mit einer durchschnittlichen Performance von 11.59%, dabei war der Maximum Ertrag 30.43% (2019) und der maximale Verlust -23.37% (2002). Waren die ersten fünf Tage jedoch negativ, dann war das restliche Jahr „nur“ in 4 (57.14%) von insgesamt 7 Fällen positiv. Man kann in diesem Zusammenhang nicht von einer statistischen Relevanz sprechen. Es erscheint jedoch eine gewisse Korrelation zu geben. Für die Periode 1950 – 2020 hatten wir jeweils 43 positive Starts ins neue Jahr ausgerechnet; 79.07% davon endeten das Jahr mit einem positiven Vorzeichen und einer durchschnittlichen Jahresperformance von 12.40%. Im gegenteiligen Fall waren die 28 Fälle mit einem durchschnittlichen Ertrag von 4.30% weitaus weniger erfolgreich. Der p.a. Ertrag für den S&P500 für diese Periode liegt bei knapp 6.00%. Hätte man sich nach den „Signalen“ der ersten fünf Tage gerichtet, hätte man das investierte Kapital in den letzten 20 Jahren vervierfacht. Ein Buy-and-Hold Investor hätte im gleichen Zeitraum das investierte Geld um das 2.5-fache vermehrt. Wir betrachten nur die Bruttogewinne und ziehen weder Steuern noch andere Kosten in Betracht. Wir wollen auch darauf hinweisen, dass sich diese Berechnungen ausschließlich auf die Vergangenheit beziehen, und in keiner Weise Investitionsentscheidungen darstellen.

Die Santa Claus Rally und die anhaltende Euphorie… Oft genug wird geraten, im Kalender etwas weiter zurückzugehen und die sogenannte Santa Claus Rally in der letzten Woche des Jahres zu prüfen sowie ihren Einfluss auf das folgende Jahr zu untersuchen. Man meint, dass auch aus diesem Bruchteil des Jahres ein weiterer wertvoller Hinweis zu bekommen ist. Wir sind dem Rat gefolgt und sind auf Folgendes gestoßen:

Aus der Gegenüberstellung der Tabellen 2 und 3 erkennt man, dass beide Vorgehensweisen ähnliche Ergebnisse bringen.

Wir haben bis jetzt drei Methoden untersucht, den Verlauf des Jahres bzw. des bevorstehenden Jahres einzuschätzen. Wir haben festgestellt, dass dies in der Vergangenheit zu einem hohen Grad zugetroffen hat.

Es wäre jedoch interessant zu wissen, wie diese drei „Vorhersage-Instrumente“ in Kombination funktionieren und inwieweit sie Investoren in der Vergangenheit geholfen haben, mit einer gewissen Sicherheit Investmententscheidungen zu treffen.

Fusion Wir wollen, wie oben erwähnt, die drei Prognosevarianten miteinander in einer Methodik kombinieren und ihre Wirkung in der Vergangenheit untersuchen. Da wir drei Variablen haben (Santa Claus Rally, First Five Days und January effect), die je in zwei Zuständen (positiv und negativ) auftreten können, können wir insgesamt acht Szenarien nachbilden, die in der Vergangenheit mit unterschiedlicher Häufigkeit eingetreten sind. Die folgenden zwei Tabelle zeigen diese acht Möglichkeiten und ihre Ergebnisse in der Vergangenheit. Wir weisen darauf hin, dass man daraus keine Rückschlüsse auf zukünftige Ergebnisse ziehen kann. Aus Platzgründen haben wir in der ersten Zeile im Falle einer positiven Phase einer der drei Variablen ein Pluszeichen und im Falle einer negativen Phase ein Minuszeichen gesetzt. Die Reihenfolge der Zeichen ist chronologisch: Santa Claus Rally, First Five Days, January Effect.

Wir wollen die folgenden drei Kombinationen genauer beschreiben, da sie unter anderem auch aus Aktualitätsgründen als die interessantesten erscheinen. Wir haben die jeweiligen Spalten grau unterlegt.

„+ + +“ bot aus offensichtlichen Gründen die positivste Marktperspektive. In allen betrachteten Zeiträumen waren die positiven Ergebnisse ungewöhnlich hoch.

„- + -„ ist eine der selteneren Szenarien, mit der sich ein Marktteilnehmer in der Vergangenheit auseinandersetzen musste. Die Erträge waren einer der schlechtesten, und zwar über alle beobachteten Zeiträume hinweg.

„+ + -„ wurde aus aktuellem Anlass ausgesucht. Diese Kombination ist in diesem Jahr (2020/2021) aufgetreten. Interessant erscheint uns der steigende Anteil der positiven Jahre bei kürzer werdenden Betrachtungszeiträumen.

Man sollte keine Rückschlüsse aus diesen Tabellen ziehen. Die eine erfolgreiche Anlagestrategie gibt es nicht. Jede Anlageentscheidung impliziert eine Spekulation, die nicht immer aufgehen muss.

Würdigung:

Wir haben uns in diesem Paper mit einer Strategie beschäftigt, die bereits im Jahr 1972 von Yale Hirsch, einem begnadeten Marktbeobachter, vorgestellt wurde. Wir haben die groben Züge seiner Idee aufgegriffen, unsere Sichtweise darauf angewandt und dazu eine etwas andere Berechnungsmethode verwendet, sodass sich die Ergebnisse etwas voneinander unterscheiden.

Zuletzt wollen wir anmerken, dass der Monat Jänner ein ganz besonderer ist – so wie die restlichen elf Monate auch.

Datenquelle: finance.yahoo.com